Vivir Sin Paga en Tiempos de Crisis: Estudio

Crear tu carta de presentación

La crisis del COVID-19 ha traído consecuencias desastrosas para la economía a nivel global. En 2020, se experimentó la mayor caída económica jamás registrada y su impacto sigue vigente actualmente.

Hoy en día, los niveles de desempleo se encuentran en 6.7%, a comparación de solo un 4% registrado en tiempos pre-pandémicos. Negocios grandes y pequeños han tenido que lidiar con una masiva reducción en sus ingresos y muchos de ellos han tenido incluso que cerrar sus puertas.

De igual forma, las emergencias no han cesado. Desde complicaciones médicas que requieren enormes cantidad de dinero hasta despidos tanto justificados como injustificados, las crisis financieras aparecen por doquier y la incertidumbre tiene a todo el mundo al borde de su asiento.

Aunque expertos financieros como Suze Orman recomienda ahorrar el equivalente de entre ocho y doce meses de gastos de vida, no toda la gente es capaz de mantener esa gran cantidad de dinero a salvo en caso de una emergencia.

Nadie está realmente preparado para vivir sin paga, pero ¿qué se puede hacer en caso de verte obligado a hacerlo? Para responder esta pregunta, entrevistamos a más de 1.000 trabajadores acerca de sus ahorros de emergencia. Si quieres saber por cuánto tiempo es posible vivir únicamente de lo que se ha guardado en el banco, en qué se gasta más el dinero y cómo es que la gente se trata de adaptar para vivir sin paga, entonces sigue leyendo.

Enfrentando la Realidad

Ahorrar suficiente dinero, o simplemente ahorrar, puede ser una tarea increíblemente difícil. Si no nos crees, solo echa un vistazo a lo que Emory Nelms, investigadora de comportamiento de la Universidad de Duke, piensa al respecto:

El problema es que pensamos en los ahorros para emergencias de una forma abstracta, por lo que es se vuelve una tarea poco motivante. Un coche que se descompone en el presente crea una necesidad concreta y apremiante. Desafortunadamente, es difícil motivarse de antemano si solo se imagina la posibilidad de tener un coche descompuesto en el futuro. Cuando la necesidad de ahorro es inmediata, la gente se motiva más.

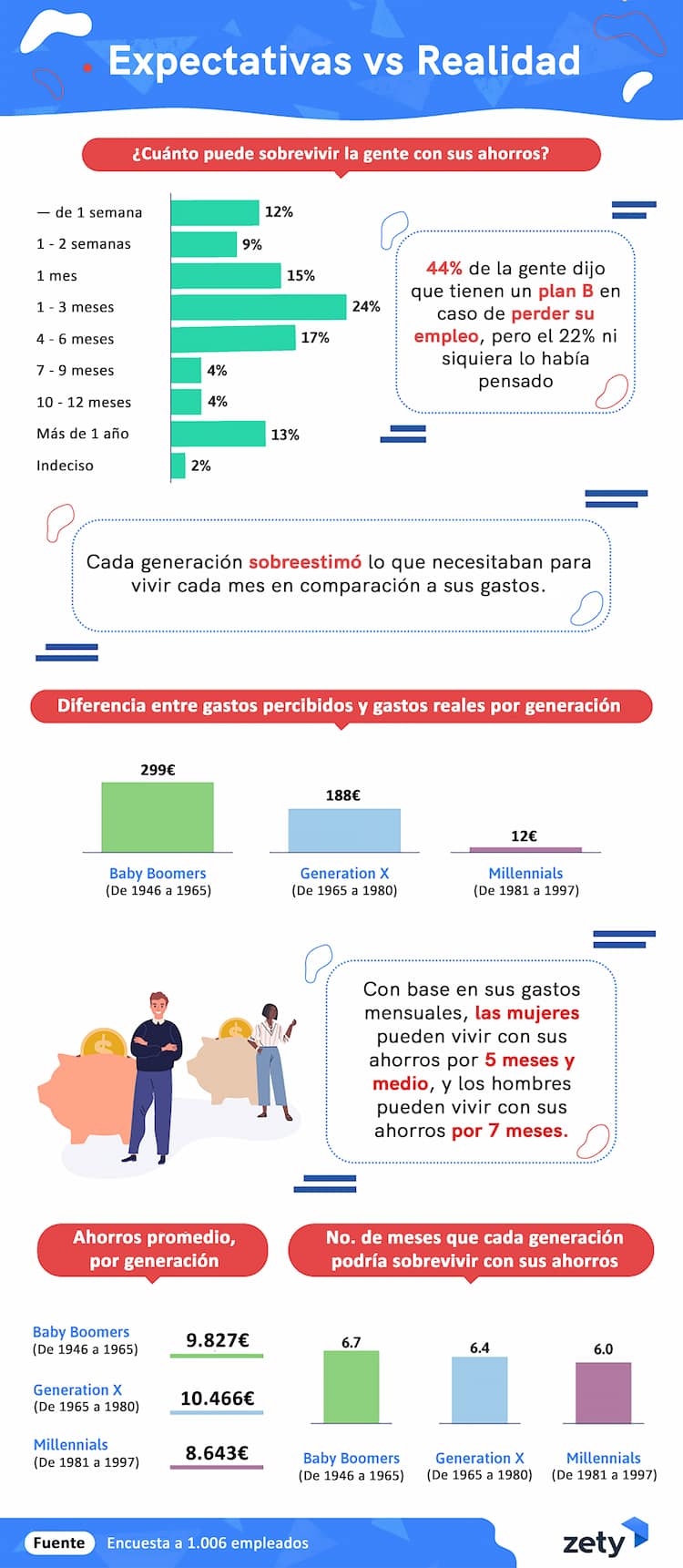

Este problema fue evidente entre nuestros encuestados. Cuando les preguntamos si tenían un plan B en caso de perder su empleo, más de 1 de cada 5 encuestados admitió que ni siquiera habían pensado en ello.

Muchos admitieron que sus ahorros actuales no los ayudarían por mucho tiempo y la velocidad a la que anticipan gastar dichos ahorros es preocupante.

- El 12% solo podría vivir menos de una semana con el dinero que tienen guardado.

- Más de 1 de cada 3 no podría sobrevivir ni un mes.

- Solo el 13% de las personas creyeron poder sobrevivir un año con sus ahorros.

Lo que es aún más abrumador es que al calcular cuánto podrían sobrevivir con el dinero ahorrado, la mayoría de los encuestados de todas las edades sobreestimaron la cantidad que necesitarían para cubrir sus gastos.

Un dato interesante es que, a pesar de los millennials son considerados como una generación financieramente irresponsable, este grupo fue el que mejor estimó sus gastos de vida y sus necesidades de ahorro en comparación a generaciones mayores. Los de la generación X sobreestimaron la cantidad necesaria para sobrevivir al mes por cerca de 188€ y los baby boomers la sobreestimaron por 298€.

Sin embargo, al contar con menos ahorros que las generaciones más antiguas, los millennials solo podrían vivir por seis meses utilizando solo sus ahorros, mientras que la generación X y los baby boomers podrían vivir cerca de siete meses.

Esta conciencia financiera en las generaciones más jóvenes se le podría atribuir a la fría realidad de los efectos económicos de la pandemia. Las tasas de desempleo entre los trabajadores más jóvenes incrementó significativamente, a comparación de los empleados de más edad, además de que tienen más tendencia de ser empleados en sectores impactados por el COVID-19, como confirma Pete Sosnowski, experto en desarrollo profesional de Zety:

La deplorable situación financiera y la frecuente pérdida de empleo debido a la pandemia entre la población más joven no es sorprendente. La gente de esta generación es más propensa a trabajar en empleos afectados por la crisis, tales como entretenimiento y hospitalidad. La gente de más de 40 años suele tener una situación laboral más estable, así como más ingresos y ahorros.

¿Cómo se Gasta el Dinero?

Establecer una meta personal de ahorros va de la mano con planear un presupuesto y plan de gastos efectivo. Para lograr esto, la primera regla es entender a dónde va tu dinero.

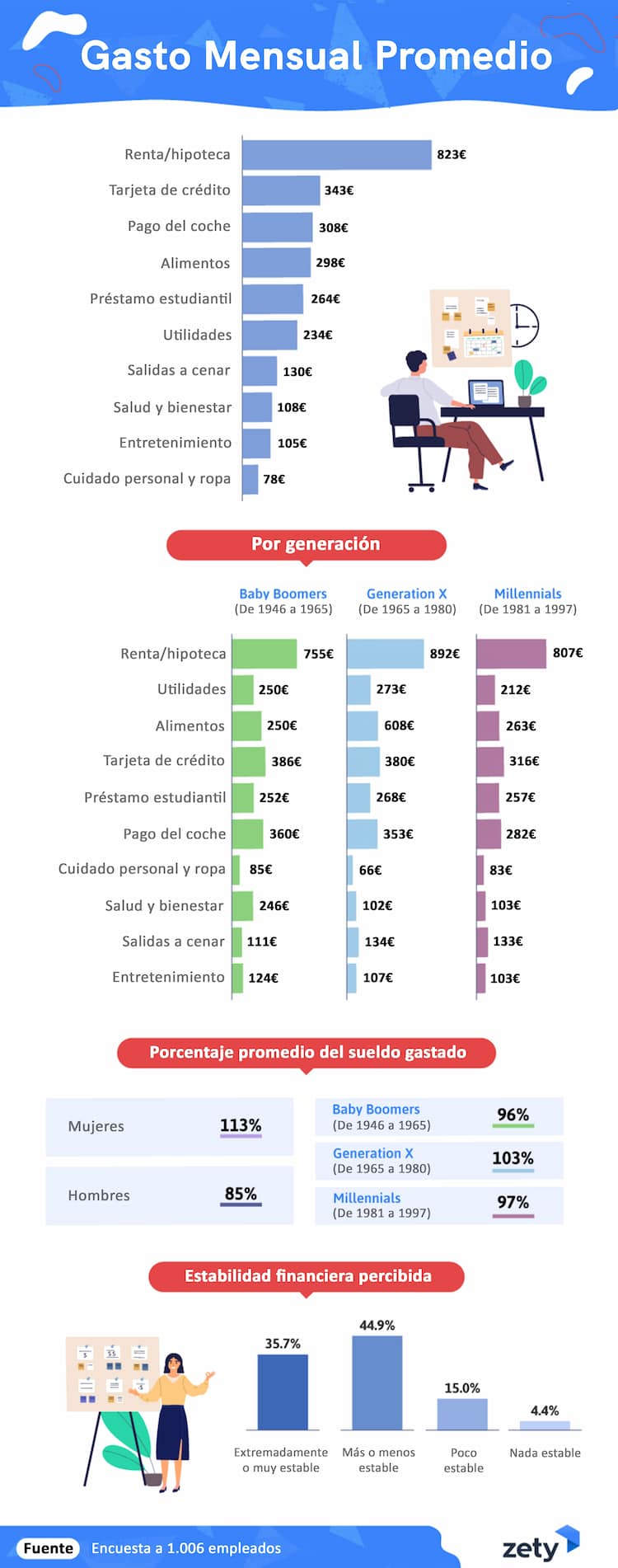

El mayor gasto mensual de los encuestados correspondía a la renta o al pago de una propiedad, a la cual se le asignaba un promedio de 822€ , seguido del pago de tarjetas de crédito (342€), pago de automóviles (307€), y la compra de comida y productos para el hogar (298€). Los pagos de préstamos universitarios resultaron de un promedio de 264€ y cerca de 234€ en pago de utilidades y recibos fijos.

Los encuestados también admitieron gastar cerca de 83€ al mes en salud y bienestar físico, entretenimiento, salidas a cenar o pedidos de alimentos a domicilios. Los hombres reconocieron gastar 58% de su salario mensual, mientras que las mujeres gastaron más de lo que ganaban, alrededor de 113% en promedio.

La generación X fue la generación más propensa a gastar más dinero del que reciben mensualmente (103%) y también reportaron mayores gastos en renta o pagos de hipotecas, además de utilidades, comida, préstamos estudiantiles y cuentas de restaurantes más costos. Cerca de 1 en 5 participantes admitió que no era muy estable financieramente.

El gastar más de lo que se gana y la falta de estabilidad pueden deberse al simple hecho de que la gente no tiene una idea clara de sus ingresos y sus egresos. Como la asesora financiera personal Tanza Loudenback señala:

El primer paso para ser bueno con el manejo del dinero es saber cuánto tienes. Te sorprendería saber cuánta gente no tiene la menor idea de lo que entra a sus cuentas de banco y lo que sale de ellas cada mes.

Debes de apostar por un buen flujo de efectivo - en caso de que ganes más dinero del que gastas, claro. Haz una lista de tus pagos fijos mensuales, como alojamiento (renta, hipotecas, utilidades, etc), seguros varios o pagos de deudas.

Y como parece que los efectos negativos de la economía propiciados por la pandemia del coronavirus van a continuar en el futuro, no hay mejor momento para comenzar a planear un presupuesto.

El Costo de Sobrevivir

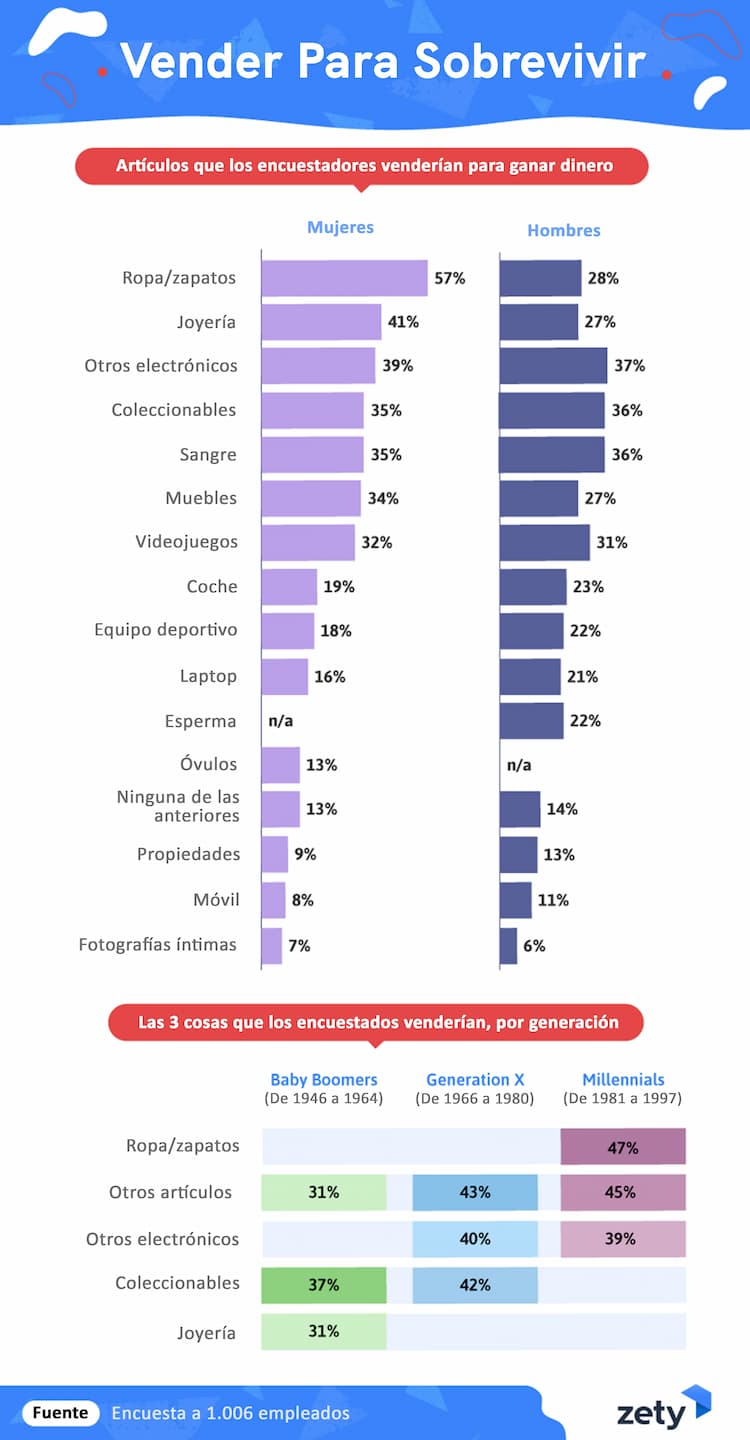

Con tanta gente viviendo por encima de sus medios y la deplorable situación financiera de la nación, no se necesita mucho para orillar a la gente a una crisis. Vender objetos personales puede no ser la mejor opción para superar una pérdida de ingresos inesperada, pero puede funcionar como una solución temporal.

Las mujeres son más propensas que los hombres a vender ciertas pertenencias para obtener dinero extra, incluyendo ropa y zapatos (57%) o joyería (41%). En contraste, los hombres están más dispuestos a deshacerse de sus ordenadores portátiles (21%), objetos coleccionables (36%), sangre (36%), coche (23%) y equipos deportivos (22%).

Los millennials fueron los más dispuestos a vender su ropa y objetos personales, mientras que la generación X fue la más propensa a renunciar a sus electrónicos y objetos coleccionables. Los baby boomers demostraron más disposición a vender su joyería para llegar al final del mes.

Indagando a Fondo

No tener suficiente dinero para sobrevivir una tormenta financiera puede hacer que te pongas a pensar en cómo reducir tus gastos de forma efectiva.

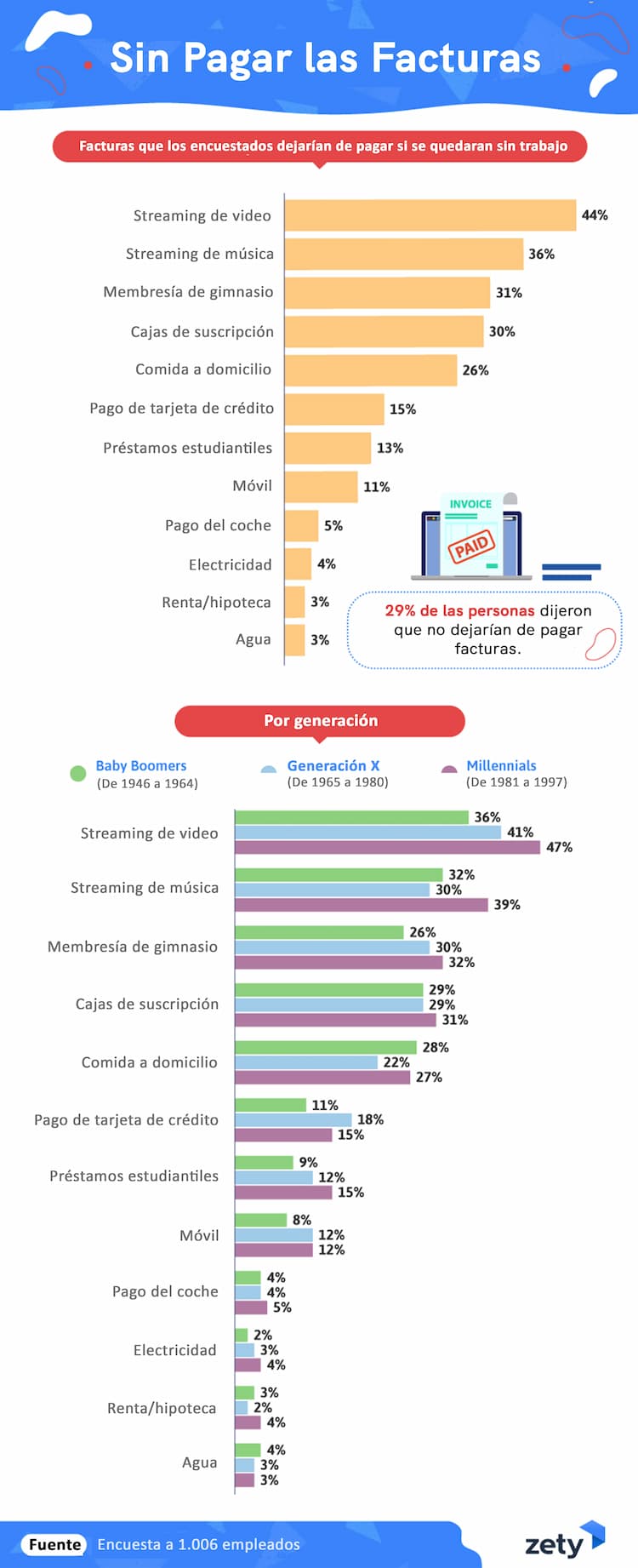

Menos de 1 de cada 3 encuestados dijo que no dejarían de pagar sus cuentas si de pronto recibieran menos ingresos. El primer gasto que se ahorrarían sería el de los servicios de streaming de video (44%), streaming de música (36%), membresías del gimnasio (31%) y cajas de suscripción (30%).

De igual forma, el 15% dijo que dejarían de hacer pagos mensuales a su tarjeta de crédito, seguido de un porcentaje similar de encuestados que admitió que dejaría de pagar sus préstamos estudiantiles (13%) y cuentas del teléfono móvil (11%). Solo una pequeña parte de la población admitió que dejaría de pagar su coche (5%), su electricidad (4%) y el agua (3%).

En casi cualquier escenario, los millennials eran más propensos que las generaciones más antiguas a evitar ciertos gastos, a excepción del teléfono móvil (empatados con la generación X), servicios de entrega de comida (baby boomers), pagos de tarjeta de crédito (generación X) y pagos de agua (baby boomers). De nuevo, la presión económica le ha dado a los millennials un gran sentido de frugalidad y responsabilidad financiera.

Así que, ¿cuál es la mejor forma de reducir tus gastos? Los expertos coinciden en que las suscripciones son lo primero que debe irse. Maureen Milliken de debt.ord mencionó específicamente que esta es una de las mejores formas de reducir egresos.

La mayoría de la gente tiene suscripciones mensuales a televisión por cable o servicios de streaming, internet, móvil, publicaciones, programas de fitness, etcétera. Una vez que contratas alguno de ellos, no sueles volver a pensar en eso, pero el dinero sigue saliendo de tu cuenta cada mes. Ahora es el momento de revisar estos gastos. Pregúntate a ti mismo: ¿qué tanto uso esto? ¿De verdad lo necesito? ¿Puedo vivir sin él? Cuando canceles una suscripción, revisa tu email y desuscríbete de todos los boletines informativos y promocionales de ese servicio. No dejes pasar la oportunidad de desuscribirte de algo porque la compañía se pone difícil o parece que es un gasto muy pequeño del que no vale la pena deshacerse. Piensa que tus gastos solo se van a reducir haciendo pequeños cambios, no uno gigante.

Encontrando una Mejor Solución

¿Qué pasa si no tienes ahorros, no quieres vender tus pertenencias y no quieres evitar el pago de tus cuentas? ¿Qué otra solución hay?

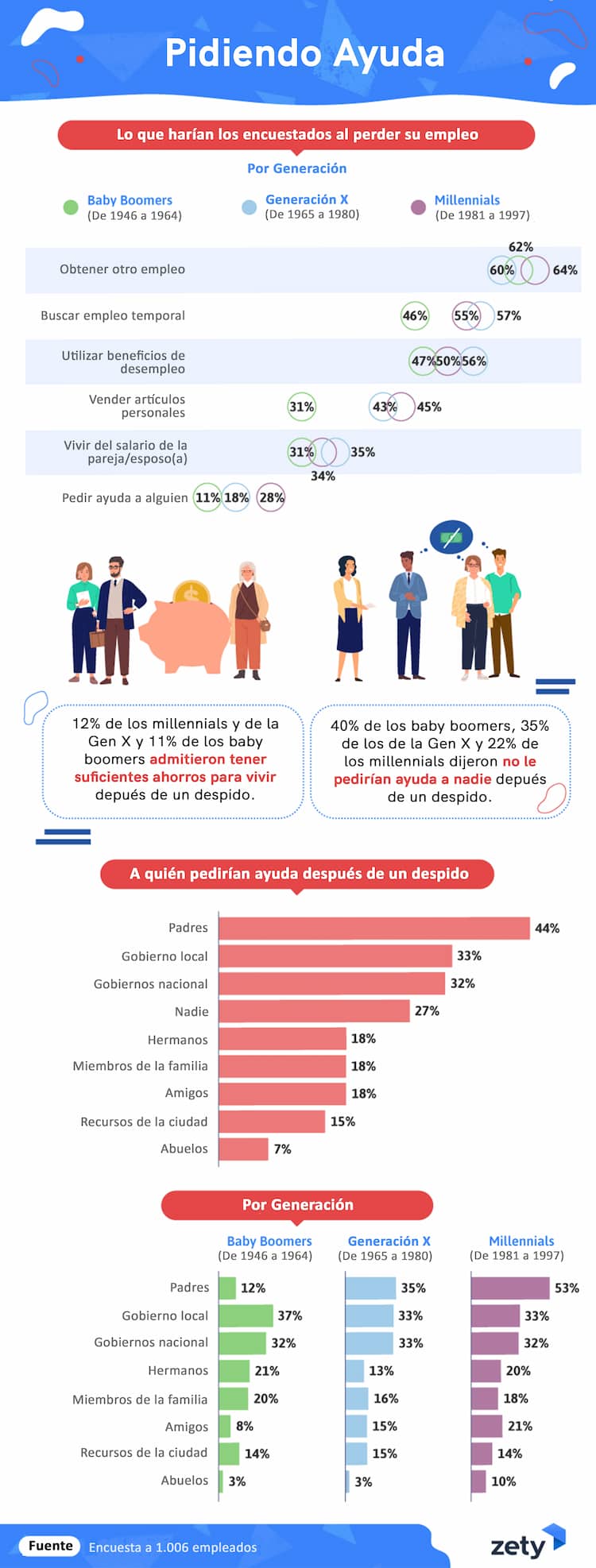

Cerca de 2 de cada 3 participantes encontrarían un trabajo adicional si sus ahorros no fueran suficientes para sobrevivir y cerca de la mitad buscarían pequeños empleos temporales. Muchos también indicaron que intentarían salir adelante con los beneficios del desempleo, incluyendo el 56% de los miembros de la generación X y el 50% de los millennials. alrededor de 1 de cada 3 encuestados sería capaz de vivir del ingreso de su esposo o pareja, mientras que otros (incluyendo el 25% de los millennials y el 18% de los de la generación x) pedirían ayuda a su familia.

Cerca del 70% de los encuestados estaban extremadamente, muy o ligeramente preocupados por la recepción actual. Y ese miedo tiene bases sólidas. El segundo trimestre de 2020 vio un descenso del 31.4% en la economía, el cual creció a 33.4% en el Q3. El miedo a una doble recesión se ha aliviado un poco con los apoyos gubernamentales, pero las administraciones se enfrentan a desafíos muy grandes para 2021. La recuperación del mercado laboral es frágil y los apoyos parecen no ser suficientes, en especial porque la vacuna aún no se difunde lo suficiente como para ayudar a que la economía se recupere.

Al momento de pedir ayuda, el 44% de los encuestados pedirían ayuda a sus padres, seguidos de apoyo del gobierno (33%), hermanos, otros miembros de la familia o amigos (18%). Aproximadamente 1 de cada 4 participantes indicaron que no le pedirían ayuda financiera a nadie, incluyendo el 40% de los baby boomers y el 35% de los de la generación X. Mientras que las generaciones más viejas buscarían al gobierno para pedir asistencia, los millennials son más propensos a buscar a sus padres o amigos para salir adelante.

Pensar por Adelantado

Las conclusiones son caras: solo porque todo parece en orden actualmente, no significa que no debas de prepararte para una emergencia financiera. La mayoría de las personas no tenían una idea clara de qué tanto podrían sobrevivir con sus ahorros y solo unos pocos podrían subsistir por un periodo largo con el dinero guardado en sus cuenta. Por el contrario, muchos participantes indicaron que venderían sus posesiones, dejarían de pagar cuentas o buscarían trabajo adicional o apoyo de sus familias.

Para prevenir que esto te pase a ti, revisa cuidadosamente tus ingresos y egresos, disminuye tus gastos cuando sea posible y trata de guardar un poco de dinero para enfrentar cualquier situación inesperada. El mundo tiene una economía frágil y el peligro puede acechar en cualquier rincón. Cuidar de tu salud física es crucial en tiempos de pandemia, pero también lo es monitorear tu salud financiera. Es claro que muchos de los encuestados no están preparados para los altibajos económicos, pero tú no tienes por qué ser uno de ellos.

Metodología y limitaciones

Encuestamos a 1.006 empleados y trabajadores autónomos utilizando el servicio de Mechanical Turk de Amazon. Al mostrar cuánto dinero gastan los encuestados al mes, cuánto tenían en sus ahorros y cuánto gastaban mensualmente en comparación a sus salarios, solo incluimos aquellos valores que se encontraban entre el 5 y el 95%. Cuando consideramos los salarios mensuales, les pedimos a los encuestados que solo tomaran en cuenta sus sueldos después de impuestos. Entrevistamos a 479 mujeres, 520 hombres y siete personas que no se identificaron con un género binario. Entre nuestros entrevistados, contamos con 100 baby boomers, 291 miembros de la generación X y 595 millennials. El resto de los participantes fueron de la generación Z o de una generación silenciosa, pero no fueron una muestra lo suficientemente representativa para aparecer en los resultados. La edad promedio de nuestros participantes fue de 37.63 años con una desviación estándar de 11.09.

Hay limitaciones con los datos, incluyendo, pero no limitados al autoinforme, el cual puede llevar a la exageración, especialmente al hablar de salarios y de gastos. Asimismo, nuestra información no está ponderada o cuenta con una muestra representativa.

Política de Uso Justo

No dejes que tus lectores estén desprevenidos en caso de una crisis financiera. Siéntete en libertad de usar estos datos acerca de cómo vivir sin paga para cualquier situación de uso no comercial. Solo inlcuye un link a este página en tu historia para darle crédito a nuestros contribuyentes.

Fuentes

- Bauer L., Broady Kristen E., Edelberg W. & O’Donnell J., “Ten Facts about COVID-19 and the U.S. Economy”

- Bowman J., “Why It’s So Hard to Save Money”

- Bureau of Labor Statistics., “Supplemental Data Measuring the Effects of the Coronavirus (COVID-19) Pandemic on the Labor Market”

- Bureau of Labor Statistics., “The Employment Situation—December 2020”

- Fairlie R., “The impact of COVID‐19 on small business owners: Evidence from the first 3 months after widespread social‐distancing restrictions”

- Gould E. & Kassa M., “Young Workers Hit Hard by the COVID-19 Economy”

- Loudenback T., “How to Manage Your Money, According to the Experts”

- Martin M., “Suze Orman: Here’s How Much Money You Should Have in Your Emergency Fund”

- Milliken M., “12 Easy Ways to Cut Your Expenses”

- Parker K., Minkin R. & Bennett J., “Economic Fallout From COVID-19 Continues To Hit Lower-Income Americans the Hardest”

- Schwartz Nelson D., “Continuing Job Losses Put Spotlight on Economic Relief”

- Terrell K., “8 Occupations Hit Hardest by the Pandemic in 2020”

- Trading Economics., “United States GDP Growth Rate”

Sobre Zety

Zety es una plataforma que te ayuda en tu carrera profesional, sin importar en qué situación laboral o académica te encuentres. Explora nuestra gran variedad de plantillas de currículum, revisa nuestros ejemplos de currículum para diferentes profesiones y trayectorias, encuentra una plantilla para tu carta de presentación y crea tu propio CV online, entre muchas posibilidades.

Sobre el proceso editorial de Zety

Este artículo ha sido revisado por nuestro equipo editorial para asegurarse de que sigue las pautas editoriales de Zety. Estamos comprometidos a compartir nuestra experiencia y brindarte asesoramiento profesional confiable y adaptado a tus necesidades. El contenido de Zety es lo que atrae a más de 6 millones de lectores a nuestro sitio cada año. Pero no nos detenemos ahí. Nuestro equipo lleva a cabo investigaciones originales para comprender mejor el mercado laboral y nos enorgullecemos de ser citados por las mejores universidades y los principales medios de comunicación de todo el mundo.